清源股份5亿转债融资上会:存货持续走高部分客户应收款恶化 业绩大降仍设高门槛激励

专题:新浪财经上市公司研究院

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

11月8日,清源股份发布《向不特定对象发行可转换公司债券并在主板上市募集说明书(上会稿)》,计划发行可转换公司债券,募资总额不超过5亿元,用于扩大分布式光伏支架的生产规模、提升自动化生产线效率,并加大研发投入、强化产品创新能力。

近几年来,清源股份营收规模和光伏支架主业均保持较快增长,但今年以来的增速明显放缓,前三季度营收增长几乎停滞、净利润大降约三分之一。

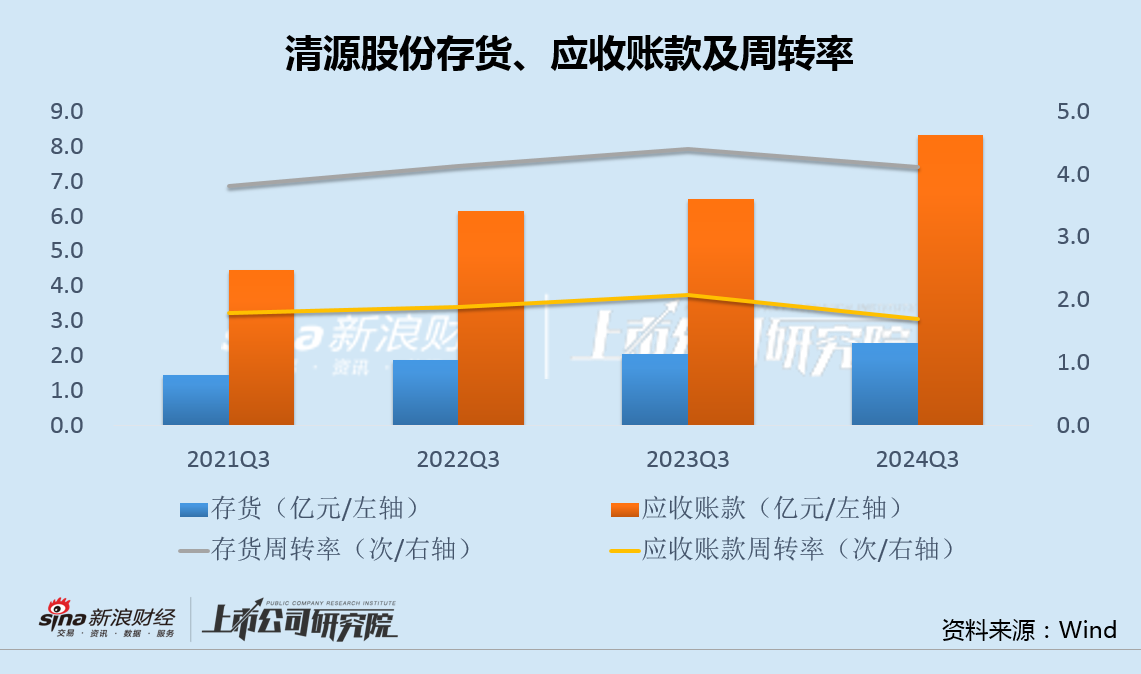

更重要的是,公司存货和应收款仍逐年增长,随着今年营收增速放缓,两者的周转率也由升转降。此外,国电以外客户的应收款占比和逾期金额从2022年后均不断增加。

此前,清源股份IPO的募集资金,大部分都用作了补充流动资金,与最初的计划存在很大偏差。此次,公司拟发行可转债融资5亿用于扩产,其最终的实际投向值得关注。

今年9月末,清源股份宣布了上市多年来的首次股权激励,从行权条件看,“重规模、轻利润”倾向明显。

令人不解的是,在上半年营收停涨、利润腰斩的情况下,清源股份仍制定了较高增速的激励门槛,究竟是对未来业绩信心十足,还是判断出现了明显偏差,同样值得关注。

营收增长停滞、净利下降超3成 营运指标走弱、国电系以外客户应收款恶化

清源股份主业为集中式支架和分布式支架设计、生产、销售。近三年,公司光伏支架营业收入分别为8.51亿元、12.34亿元和16.74亿元,年均复合增长率超过40%,其中分布式支架营业收入分别为4.68亿元、8.41亿元和8.81亿元,年均复合增长率超过35%。

清源股份表示,面对光伏支架市场发展机遇,如果公司不能及时扩大生产能力,将无法应对当前公司客户订单需求的快速增长,产能瓶颈或将成为公司进一步发展的障碍。这也是公司此次发行可转债融资扩产的主要原因。

不过,尽管此前收入规模增长较快,但今年以来的增速却已明显放缓。

今年前三季度,清源股份实现营收13.19亿元,同比仅增长2.76%,归母净利润0.98亿元,同比下降32.49%,扣非净利润0.97亿元,同比下降30.03%。

近几年三季度末,清源股份应收账款余额分别为4.46亿元、6.13亿元、6.48亿元和8.33亿元,存货账面余额分别为1.43亿元、1.87亿元、2.05亿元和2.35亿元,均逐年增长。而随着营收增速放缓,今年存货周转率和应收款周转率也由升转降。

值得注意的是,清源股份应收国家电网公司及电力公司客户以外,其他客户款项占对应收入的比例分别为48.65%、36.25%、48.06%和50.27%;应收其他客户款项逾期金额分别为5812.51 万元、4761.94万元、9498.41万元和11332.50万元,占应收其他客户款项余额的比例分别为54.02%、31.93%、24.92%和35.14%。除国电以外客户的应收款占比和逾期金额从2022年后均不断增加。

IPO募集资金多数用于补流 业绩大降仍设置高门槛激励

根据募资计划,清源股份拟发行可转债的具体用途包括3.54亿元用于分布式光伏支架智能工厂项目,8162万元用于能源研究开发中心项目,以及补充流动资金1.5亿元。

值得注意的是,2017年清源股份IPO募集资金3.5亿元,投向清源科技园区项目、研发检测中心项目、运营服务平台及营销网络项目,并补充营运资金及偿还银行贷款。

不过从事后情况看,前三个项目的实际投入资金分别占计划投资额的49%、62%和26%,剩余资金全部用于补流和还贷,与最初的计划存在很大偏差,此次拟发行可转债融资5亿用于扩产,其最终的实际投向值得关注。

今年9月25日,清源股份宣布了上市多年来的首次股权激励,拟向89名对象授予限制性股票196.47万股,授予价格为6.5元/股。

根据激励方案,以2023年度为基数,2024年-2026年公司营业收入增长率分别不低于20%、44%和72.8%,或净利润增长率分别不低于20%、30%和40%。从上述行权条件看,公司“重规模、轻利润”的激励倾向十分明显。

令人不解的是,公布激励计划前的最近一期财报显示,2024年上半年,清源股份实现营收8.74亿,同比增长1.32%,净利润5434万元,同比下降49.47%。这与第一个激励期20%的营收或净利增速目标,存在明显差距。

今年前三季度,清源股份营收和净利同比增速分别为2.76%和-32.49%,虽然有所改善,但离全年激励目标依然遥远。

清源股份设置了明显高出实际业绩表现的激励门槛,究竟是对未来业绩信心十足,还是判断出现了严重偏差,同样值得关注。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察